Co ósmy Polak w ogóle nie myśli o swej przyszłej emeryturze

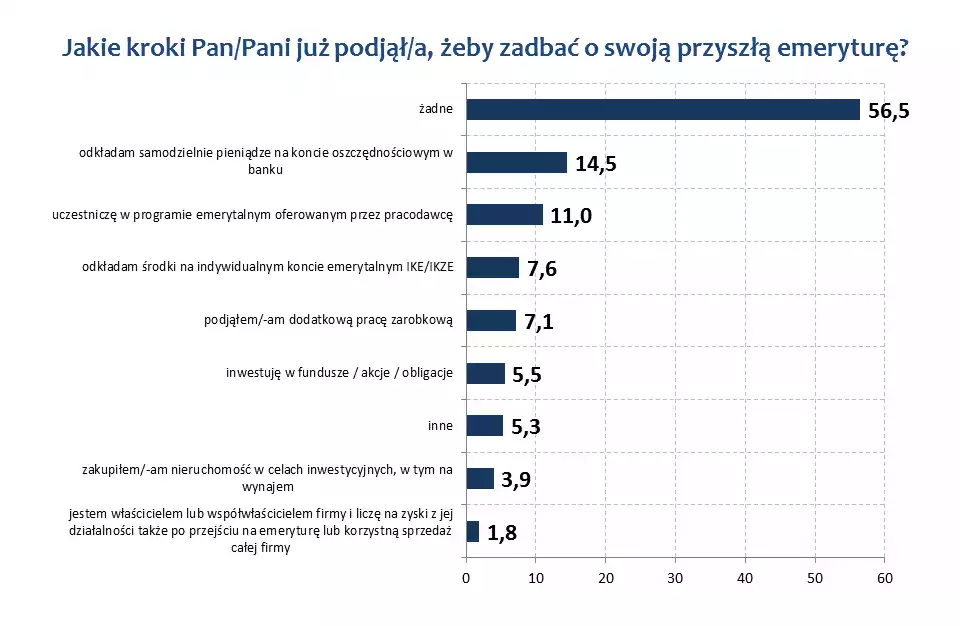

Polacy wydają się zdawać sobie sprawę z tego, jak niskie będą ich emerytury, jednak aż 56 proc. nie podejmuje żadnych kroków, by zadbać o zwiększenie przyszłego świadczenia. Tak wynika z badania „Sytuacja na rynku consumer finance”, zrealizowanego przez Konferencję Przedsiębiorstw Finansowych oraz Instytut Rozwoju Gospodarki SGH, w którym zapytano osoby w tzw. wieku produkcyjnym o kwestie związane z zabezpieczeniem na starość.

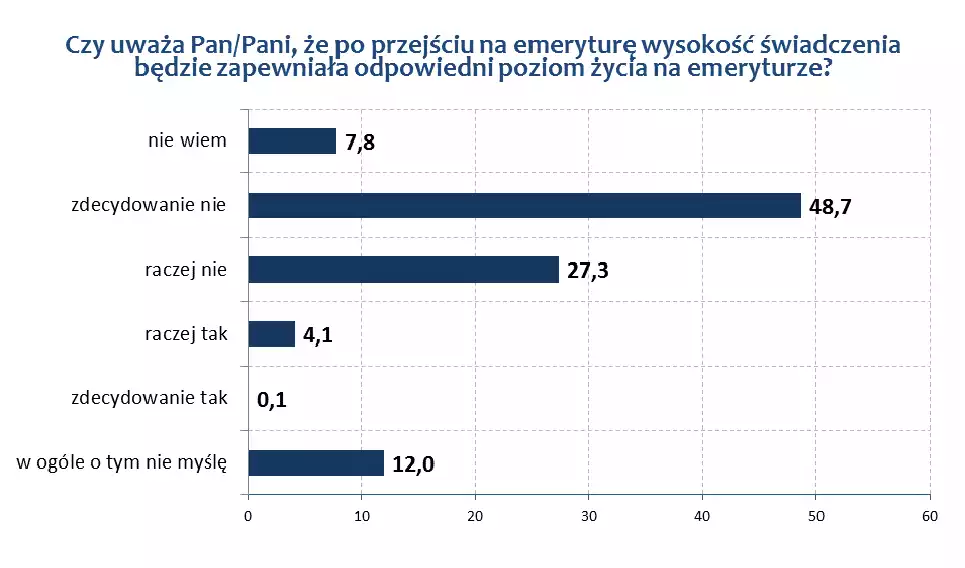

Tylko 4,1 proc. ankietowanych twierdzi, że wysokość przyszłego świadczenia emerytalnego zapewni im odpowiedni poziom życia po zakończeniu aktywnego życia zawodowego. Większość tak odpowiadających osób stanowiły te, które dysponują najwyższym przeciętnym dochodem na członka rodziny (37,5% powyżej 1400 zł, zaś 33,33% – od 1001 do 1400 zł). 13% osób przekonanych o tym, że emerytura będzie zapewniała odpowiedni poziom życia to trzydziesto- i czterdziestolatkowie, zaś 56,5% – osoby do 29-go roku życia. Starsi nie mają złudzeń – tylko 1,5% osób w wieku powyżej 64 lat na tak zadane pytanie odpowiedziała twierdząco.

Aż 76 proc. ankietowanych ma odmienne zdanie uważając, że wysokość świadczenia nie zapewni im odpowiedniego poziomu życia na emeryturze. Wśród tak myślących paradoksalnie znaleźli się znów najlepiej zarabiający (33,3% z nich to osoby dysponujące dochodem powyżej 1400 zł na osobę). Najmniej optymistyczni wydają się być również mieszkańcy wsi – stanowili oni aż 34% tych, którzy negatywnie szacują wysokość swojej przyszłej emerytury.

7,8% ogółu respondentów nie ma zdania co do kwestii swojej przyszłej emerytury, a zdecydowaną większość (65,9%) w tej grupie stanowią mieszkańcy wsi.

Jednak największy niepokój budzi fakt, że o swojej przyszłej emeryturze w ogóle nie myśli co ósmy Polak. Wśród tej grupy przeważają osoby w wieku 30-49 lat (50%) oraz młodzi do 29-go roku życia (45,6%). Biorąc pod uwagę miejsce zamieszkania, w tej grupie przeważali mieszkańcy wsi, stanowiąc 52,9%.

Jeśli już odkładamy na emeryturę, to głównie samodzielnie, lokując środki na koncie oszczędnościowym (14,5 proc.), indywidualnym koncie emerytalnym IKE/IKZE (7,6 proc.) lub inwestując w papiery wartościowe (5,5%). Większość osób przyznających się do korzystania z tych instrumentów stanowią osoby z najwyższym dochodem na członka rodziny (powyżej 1400 zł na osobę) oraz osoby w wieku 30-49 lat.

– Wśród dbających o swoją przyszłą emeryturę najpewniejszym w ocenie Polaków jej zabezpieczeniem jest samodzielne odkładanie środków na koncie oszczędnościowym. Ten wygodny sposób oszczędzania na przyszłą emeryturę cieszy się dwukrotnie większym zaufaniem niż konta IKE/IKZE – komentuje Agnieszka Kozioł, Manager ds. Projektów i Analiz w KPF. – Nie dziwi też fakt, że większą skłonność do dodatkowego zabezpieczenia swojej emerytury deklarują osoby o wyższych dochodach, którym łatwiej przeznaczyć na taki cel ewentualne nadwyżki ze swojego wynagrodzenia.

Wśród możliwych wariantów odpowiedzi na pytanie o kroki, podjęte dla zapewnienia sobie godnej emerytury nie uwzględniono renty dożywotniej, która mogłaby pochodzić z tzw. odwróconej hipoteki, w tym z odwróconego kredytu hipotecznego czy odwróconej hipoteki w modelu sprzedażowym. Nie pojawiła się ona także wśród innych opcji wskazywanych przez respondentów. I w zasadzie nie powinno to dziwić, bowiem poprzedniemu Parlamentowi nie udało się uregulować w całości rynku hipoteki odwróconej. Ten rynek potrzebuje zaś regulacji, między innymi dla wyeliminowania szarej strefy, która rozwija się bazując na niewiedzy osób starszych, a także dla zapewnienia poczucia bezpieczeństwa i odpowiedniego doradztwa w przypadku całego rynku oraz jednolitego i sprawnego nadzoru, narzuconego całej branży.

– Rynek hipoteki odwróconej działa w Polsce od 2008 roku i jest to nadal młody rynek. Klienci firm skupionych w KPF są zadowoleni z tego rozwiązania, co potwierdzają dostępne dane. Fundusze hipoteczne na takich rynkach jak amerykański czy brytyjski rozwijają się dynamicznie, zaś w Polsce wypłaciły dotychczas Seniorom świadczenia pieniężne o wartości ponad 9 mln zł – mówi Robert Majkowski, Prezes Zarządu Funduszu Hipotecznego DOM.

Obecnie w Polsce mamy ponad 5 milionów emerytów. Biorąc pod uwagę fakt, że zasoby mieszkaniowe w Polsce liczyły na koniec 2015 r. 14,1 mln mieszkań (przy liczbie czynnych umów o kredyt hipoteczny wynoszącej obecnie ponad 2 mln), kwestia kompleksowej regulacji rynku hipoteki odwróconej wydaje się być rzeczywiście istotna.

– Ustawa o odwróconym kredycie hipotecznym uregulowała jak dotąd tylko połowę rynku – jakkolwiek nie dało to oczekiwanych efektów w postaci oferty bankowej w tym obszarze. Wznowienie prac nad ustawą o dożywotnim świadczeniu pieniężnym powinno być więc z punktu widzenia możliwości poprawy jakości życia i poziomu zabezpieczenia emerytalnego osób starszych w Polsce traktowane priorytetowo – podkreśla Andrzej Roter, Prezes Zarządu Konferencji Przedsiębiorstw Finansowych.

INFORMACJE O MARCE

Konferencja Przedsiębiorstw Finansowych w Polsce – Związek Pracodawców powstała 27 października 1999 roku i obecnie skupia ponad 80 kluczowych przedsiębiorstw z rynku finansowego w Polsce, w tym banki, doradców i pośredników finansowych, instytucje pożyczkowe, zarządzające informacją gospodarczą, zarządzające wierzytelnościami, sprzedające produkty tzw. odwróconej hipoteki oraz przedsiębiorstwa z branży ubezpieczeniowej. KPF posiada bogaty dorobek samorządowy jako partner społeczny w procesie legislacyjnym, polskim i europejskim. KPF to Członek Rady Rozwoju Rynku Finansowego, powołanej do życia przez Ministra Finansów Rzeczypospolitej Polskiej oraz Członek EUROFINAS – European Federation of Finance House Associations, zrzeszającej osiemnaście organizacji z krajów europejskich, reprezentujących bardzo poważną część europejskiego rynku kredytowego i ponad 1 200 instytucji finansowych. KPF ma w swoim dorobku badawczym już kilkaset raportów, koncentrując się merytorycznie na obszarze kredytu.