Polacy nie podzielają optymizmu autorów zmian w przepisach dotyczących upadłości konsumenckiej.

Od roku 2014, czyli od momentu wejścia w życie znowelizowanych przepisów upadłościowych, roczna liczba upadłości konsumenckich wzrosła ponad trzykrotnie. Pomimo tak nadzwyczajnej dynamiki, w opinii części interesariuszy potrzebna jest pilna i głęboka interwencja legislacyjna. Ministerstwo Sprawiedliwości przedłożyło w dniu 6 marca 2019 r. kolejną wersję projektu ustawy o zmianie ustawy – Prawo upadłościowe oraz niektórych innych ustaw, proponując praktycznie nieograniczony dostęp do tej kosztownej z punktu widzenia gospodarczego i społecznego instytucji prawnej. Likwidacja imperatywu moralnego jako przesłanki w dostępie do upadłości budzi zastrzeżenia szerokiej grupy społeczeństwa w kontekście niskiej kondycji moralnej Polaków.

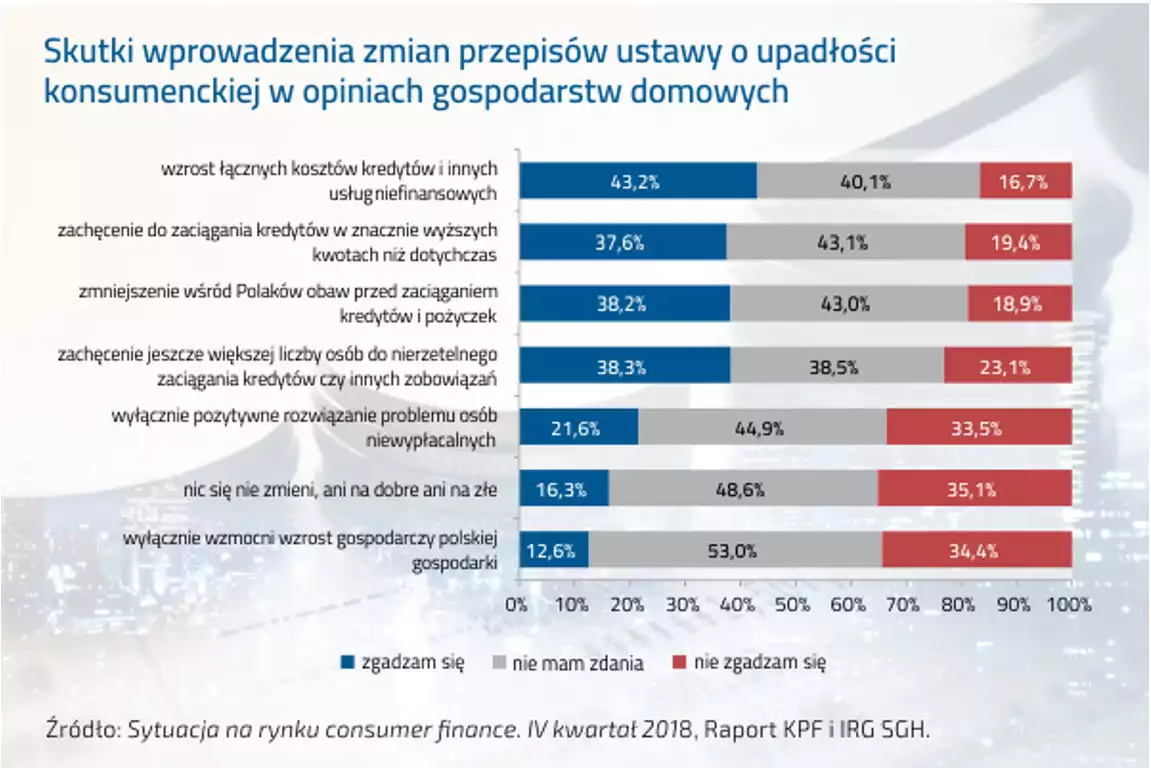

KPF przekazała autorom drugiej wersji projektu swoje stanowisko, w którym wskazuje m.in., że przyjęcie takiego rozwiązania będzie negatywnie oddziaływać na moralność finansową społeczeństwa poprzez akceptację zachowań sprzecznych z zasadami współżycia społecznego, takich jak zaciąganie zobowiązań bez poczucia, że będzie trzeba je spłacić. Potwierdzeniem głosu przedstawicieli branży jest ocena skutków złagodzenia warunków przeprowadzenia upadłości, wyrażona przez polskie gospodarstwa domowe w badaniu przeprowadzonym przez KPF i IRG SGH w IV kwartale 2018 roku. Zapytano w nim o ocenę rządowej propozycji zmian przepisów ustawy o upadłości konsumenckiej, wśród których najważniejszą jest to, by sąd przed ogłoszeniem upadłości dłużnika nie badał, czy uczciwie zaciągał on kredyty lub jakiekolwiek inne zobowiązania, czy do swojej niewypłacalności doprowadził umyślnie lub wskutek rażącego niedbalstwa.

– Wyniki przeprowadzonego badania są wiele mówiące i powinny być uwzględnione w merytorycznej dyskusji nad kształtem zmian w przepisach regulujących dopuszczenie do upadłości. Trzeba je nawet traktować jako rekomendację do tego, by w społeczeństwie, w którym postępuje erozja postaw etycznych w obszarze moralności finansowej, nie stawiać sobie jako cel zmian przepisów maksymalne zwiększających liczbę ogłaszanych upadłości – twierdzi Andrzej Roter, Prezes Zarządu KPF.

Najczęściej wskazywanym przez uczestników badania (43,2%) efektem rozluźnienia warunków upadłości konsumenckiej będzie wzrost kosztów zaciągania kredytów, a także wyższe koszty w przypadku korzystania przez gospodarstwa domowe z usług niefinansowych. Co prawda można zaryzykować twierdzenie, że wyższe koszty produktów kredytowych mogą spowodować wzmocnienie bariery w dostępie do rynku kredytowego, a w efekcie – zniwelowanie w pewnym stopniu skłonności do zaciągania zobowiązań lub pogorszenie ratingu kredytowego konsumenta i częstszą odmowę udzielenia mu pożyczki czy kredytu. Warto jednocześnie zauważyć, że inne badania KPF, dotyczące moralności finansowej Polaków, pokazują, że co czwarty z nas akceptuje ukrywanie danych o swojej sytuacji finansowej tylko po to, by taki kredyt lub pożyczkę uzyskać[1]. Efektem planowanej zmiany może być więc nie tylko powiększanie się zjawiska nadmiernego zadłużenia, ale też osłabienie kondycji moralnej polskiego społeczeństwa, której poziom już dziś nie może być dobrze oceniany i wpływa negatywnie na obrót i wzrost gospodarczy.

Respondenci obawiają się też, że zmiany w przepisach obrócą się przeciwko konsumentom – aż 38% z nich wskazało, że nowe rozwiązanie zachęci konsumentów do zaciągania kredytów w znacznie wyższych kwotach niż dotychczas i że przez to zmniejszą się obawy przed zaciąganiem kredytów. Podobna grupa twierdzi, że przyczyni to się również do zwiększenia liczby osób, które nierzetelnie zaciągają kredyty.

Znacznie mniejsze poparcie (21,6%) zyskały opinie, że proponowane rozwiązanie poprawi sytuację osób z problemem niewypłacalności, co pozwala wysnuć wniosek, że Polacy nie podzielają optymizmu wnioskodawcy zmian w przepisach upadłości konsumenckiej.

Co więcej, często w uzasadnieniach prezentowanych przez autorów projektu mówi się, że przywrócenie poprzez upadłość jak największej grupy osób do normalnego pełnienia swoich ról w społeczeństwie przyczyni się pozytywnie do wzrostu gospodarczego – duża grupa osób wyjdzie z podziemia gospodarczego, rozpocznie pracę sferze legalnej, płacąc normalnie podatki, odprowadzając składki do ZUS. Nie odmawiając pewnej logiki takiemu myśleniu, warto zauważyć, że jedynie 12,6% uczestników badania podziela tę opinię i argumentację. Przeciwnego zdania jest zaś prawie 3 razy więcej, bo 34,4% badanych.

– Polacy mają świadomość negatywnych skutków, jakich doświadczą w przypadku zrealizowania projektowanych zmian w upadłości konsumenckiej. W tym kontekście jeszcze trudniej zaakceptować pominięcie eksperckiego oszacowania ich skutków. Zasadnymi pozostają pytania o to, czy stać nas na ponoszenie kosztów fundowania praktycznie każdemu, kto tego zapragnie, umarzania jego długów i czy na pewno możemy nie obawiać się skutków proponowanych zmian w przededniu osłabienia tempa wzrostu gospodarczego. Trzeba bowiem pamiętać, że nowy projekt będzie służył nie tylko rozwiązywaniu problemów niewypłacalności, ale też będzie zachęcać do lekkomyślnych i nierzetelnych zachowań w stosunku do wszystkich wierzycieli, bez względu na sektor gospodarki, w jakim prowadzi działalność – podsumowuje Andrzej Roter, Prezes Zarządu KPF.

[1] Moralność Finansowa Polaków. Prof. Anna Lewicka Strzałecka. Raport KPF, 2018.

INFORMACJE O MARCE

Konferencja Przedsiębiorstw Finansowych w Polsce – Związek Pracodawców powstała 27 października 1999 roku i obecnie skupia ponad 80 kluczowych przedsiębiorstw z rynku finansowego w Polsce, w tym banki, doradców i pośredników finansowych, instytucje pożyczkowe, zarządzające informacją gospodarczą, zarządzające wierzytelnościami, sprzedające produkty tzw. odwróconej hipoteki oraz przedsiębiorstwa z branży ubezpieczeniowej. KPF posiada bogaty dorobek samorządowy jako partner społeczny w procesie legislacyjnym, polskim i europejskim. KPF to Członek Rady Rozwoju Rynku Finansowego, powołanej do życia przez Ministra Finansów Rzeczypospolitej Polskiej oraz Członek EUROFINAS – European Federation of Finance House Associations, zrzeszającej osiemnaście organizacji z krajów europejskich, reprezentujących bardzo poważną część europejskiego rynku kredytowego i ponad 1 200 instytucji finansowych. KPF ma w swoim dorobku badawczym już kilkaset raportów, koncentrując się merytorycznie na obszarze kredytu.