Historyczny spadek optymizmu konsumentów, a przez koronawirusa może być jeszcze gorzej

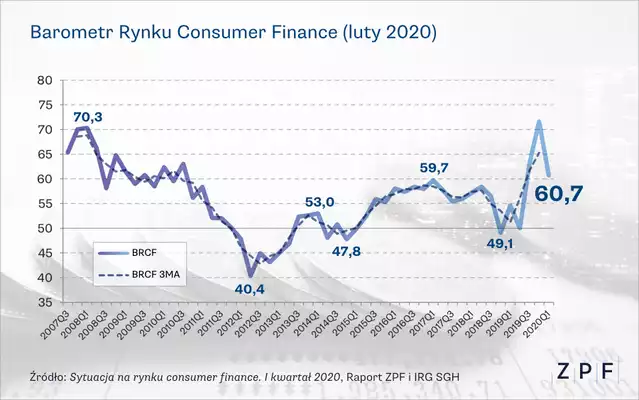

I kwartał 2020 r. przyniósł znaczący spadek wartości Barometru Rynku Consumer Finance, określanego na podstawie badania Związku Przedsiębiorstw Finansowych i Instytutu Rozwoju Gospodarczego SGH. Obecnie wynosi on 60,7 pkt wobec 71,6 pkt odnotowanych w IV kwartale 2019 r. To najwyższy spadek wartości barometru w historii tego badania, choć obecna edycja była przeprowadzona jeszcze przed eskalacją sytuacji związanej z pandemią koronawirusa SARS-CoV-2.

Tak duży spadek jest skutkiem pogarszających się ocen gospodarstw domowych w zakresie sytuacji makroekonomicznej, ale też wzrostu poziomu wykluczenia z rynku finansowego oraz pogarszającej się zdolności do obsługi zobowiązań.

Barometr Rynku Consumer Finance skonstruowany jest w taki sposób, że poziom 50 punktów oznacza stagnację rynku. Jeśli wartość barometru jest wyższa, należy spodziewać się dodatniej dynamiki kredytu konsumpcyjnego w kolejnych 12 miesiącach.

– Obecnie wartość barometru utrzymuje się wprawdzie powyżej 50 pp., ale biorąc pod uwagę fakt, że spełniają się czarne scenariusze w zakresie wpływu koronawirusa na gospodarkę i finanse, prawdziwy obraz nastrojów poznamy dopiero w następnym badaniu. Warto pamiętać, że kryzys finansowy z lat 2007–2008 przyniósł spadek barometru trwający ponad 4 lata, ale w początkowym okresie spadek nie był tak gwałtowny. Początkowa wartość barometru wyniosła wówczas ponad 70 pp., a w 2012 r. osiągnęła ok. 40 pp. – wyjaśnia dr Sławomir Dudek z IRG SGH, główny ekonomista Pracodawców RP.

Spadek wartości BRCF to między innymi skutek pogarszających się ocen gospodarstw domowych w zakresie sytuacji makroekonomicznej. Polskie gospodarstwa domowe oczekują spowolnienia wzrostu gospodarczego. Większa niż przed kwartałem liczba respondentów obawia się również wzrostu bezrobocia i wolniejszego wzrostu dochodów.

W największym stopniu do pogorszenia odczytu BARCF przyczynił się jednak wzrost poziomu wykluczenia z rynku consumer finance. Respondenci znacznie częściej wskazują na wysokość dochodów jako główną barierę w uzyskaniu kredytu. Pogarsza się również ich zdolność do obsługi zobowiązań, rzadziej też wskazują na brak jakichkolwiek barier w zaciąganiu kredytu. Te czynniki powodują, że zdolność polskich gospodarstw domowych do zaciągania kredytów w najbliższej przyszłości znacząco zmalała. Czynniki demograficzne również oddziałują negatywnie na poziom BRCF i – biorąc pod uwagę prognozy demograficzne – ta tendencja będzie utrzymana jeszcze przez bardzo długi okres.

– Fakt, że w największym stopniu do pogorszenia odczytu BRCF przyczynił się wzrost wykluczenia z rynku finansowego jest bardzo negatywnym sygnałem dla gospodarstw domowych, które znacznie częściej raportują barierę dochodową w uzyskaniu kredytu, co jest zaskakujące w kontekście dobrych jeszcze w momencie przeprowadzania badania prognoz dla wzrostu PKB i koniunktury w polskiej gospodarce. Wzrost wykluczenia z rynku finansowego może oznaczać rosnące ryzyko rozkwitu szarej strefy, podziemia pożyczkowego, czyli prawdziwych lichwiarzy, którzy na pewno z łatwością będą docierać pomimo pandemii do tych, którzy skuszą się takimi ofertami – mówi Andrzej Roter, Prezes Zarządu ZPF.

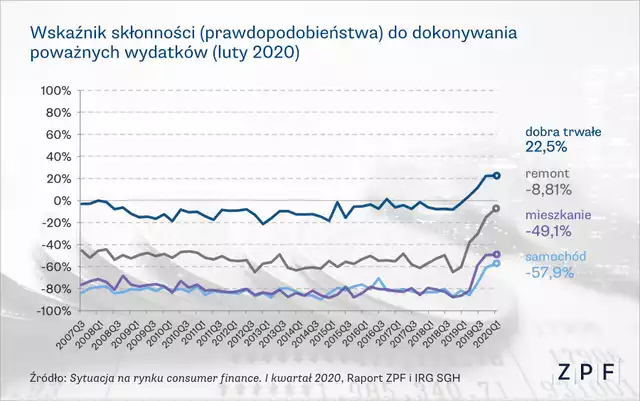

W ostatnich kilku badaniach na poprawę wartości barometru oddziaływała składowa związana z prognozowanym finansowaniem poważnych wydatków środkami pochodzącymi z kredytu. Osiągane były też rekordowe poziomy w zakresie prawdopodobieństwa zakupu samochodu, dóbr trwałych czy wydatków remontowych. Bieżące badanie nie przyniosło jeszcze spadków w tym zakresie – obecnie zmniejszyła się chęć do skorzystania z kredytu, ale jeszcze lekko wzrosło prawdopodobieństwo poniesienia ważnych wydatków. Trzeba jednak pamiętać, że było to jeszcze przed eskalacją stanu epidemicznego.

INFORMACJE O MARCE

Związek Przedsiębiorstw Finansowych w Polsce (wcześniejsza nazwa: Konferencja Przedsiębiorstw Finansowych w Polsce – Związek Pracodawców) powstał 27 października 1999 roku i skupia ponad sto kluczowych przedsiębiorstw z rynku finansowego w Polsce, w tym banki, firmy zarządzające wierzytelnościami, doradców i pośredników finansowych, przedsiębiorstwa pożyczkowe, zarządzające informacją gospodarczą, sprzedające produkty odwróconej hipoteki w modelu sprzedażowym, platformy crowdfundingowe oraz przedsiębiorstwa z branży ubezpieczeniowej. ZPF to Członek Rady Rozwoju Rynku Finansowego, powołanej do życia przez Ministra Finansów RP oraz Członek prestiżowej europejskiej organizacji samorządowej europejskiego przemysłu finansowego EUROFINAS (European Federation of Finance House Associations), zrzeszającej siedemnaście krajowych organizacji, reprezentujących ponad 1200 instytucji finansowych. ZPF ma w swoim dorobku badawczym kilkadziesiąt raportów, koncentrując się merytorycznie na obszarze kredytu.