Nowy limit kosztu kredytu, a racjonalność ekonomiczna udzielania pożyczek

Propozycja Ministerstwa Sprawiedliwości, poza zasadnymi zmianami zwiększającymi skuteczność karania lichwiarzy, ma na celu wdrożenie restrykcyjnych regulacji odnośnie limitu kosztu kredytu konsumenckiego. Sprawią one jednak, że udzielanie pożyczek straci ekonomiczną racjonalność i będzie przynosić straty.

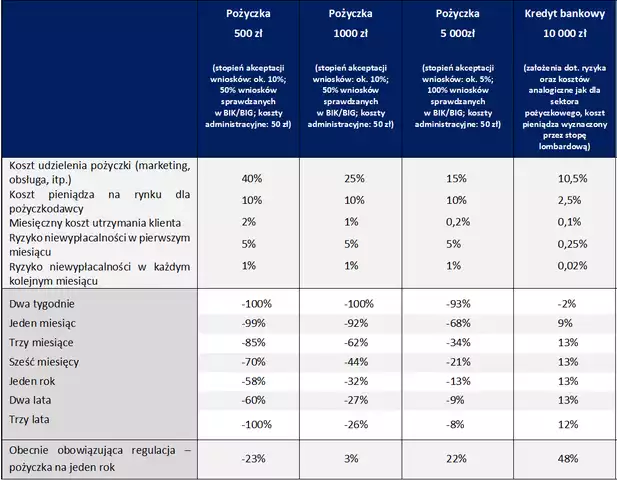

W przypadku pożyczek na 500 zł i 1 tys. zł, udzielonych na okres od dwóch tygodni do trzech lat, przeciętna instytucja straci cały włożony kapitał – wynika z obliczeń ekspertów Konferencji Przedsiębiorstw Finansowych. Nawet w przypadku pożyczek na 5 tys. zł należy spodziewać się straty na kapitale w każdym z analizowanych okresów.

Nowelizacja Ustawy o kredycie konsumenckim zakłada, że maksymalny koszt kredytu konsumenckiego, utrzymywanego rok, zostanie obniżony z obecnych 55% do 20%, zaś bez względu na długość okresu utrzymywania – z obecnych 100% do 75%. Według autorów proponowanych zmian ma to ograniczyć nadmiernie wysokie zyski instytucji pożyczkowych. Jednak analiza dostępnych danych o przeciętnych kosztach funkcjonowania instytucji pożyczkowej i banku prowadzi do jednoznacznego wniosku, że po drastycznym obniżeniu limitu kosztu zyskowność z jednorodnego portfela określonej kategorii kredytów konsumenckich, bez względu na okres ich udzielania, będzie ujemna.

Źródło: Obliczenia własne KPF

Wbrew intencjom wnioskodawców, nowe zasady udzielania pożyczek nie tyle ograniczą zyski instytucji pożyczkowych, ile sprawią, że tego rodzaju działalność nie będzie racjonalna ekonomicznie. Stanie się tak nawet przy zastosowaniu maksymalnych dopuszczalnych (według nowej regulacji) kosztów dla klienta. Po uwzględnieniu przeciętnych kosztów ponoszonych przez firmę pożyczkową związanych z udzieleniem pożyczki (tj. obsługą i marketingiem, pozyskaniem pieniądza na rynku, miesięcznym utrzymaniem klienta, ryzykiem niewypłacalności w pierwszym i każdym kolejnym miesiącu), okazuje się, że w przypadku pożyczek na kwoty 500 zł i 1 tys. zł, udzielanych na okres od dwóch tygodni do trzech lat, przeciętna instytucja pożyczkowa straciłaby cały włożony kapitał. Nawet w przypadku pożyczek na 5 tys. zł można oczekiwać straty na kapitale w każdym z analizowanych okresów.

– Autorzy projektu nie oszacowali poprawnie skutków regulacji dla firm pożyczkowych. Liczymy na to, że zostanie rozważone odstąpienie od propozycji ponownego obniżenia limitu kosztu kredytu, zwłaszcza że obowiązujące regulacje zostały wdrożone zaledwie dziewięć miesięcy temu i były uznane przez uczestników procesu legislacyjnego, także reprezentujących rząd i Parlament, za punkt równowagi dla zachowania racjonalnych interesów konsumentów i kredytodawców kredytu konsumenckiego – stwierdza Andrzej Roter, Prezes Zarządu KPF.

Efektem planowanej zmiany będzie to, że zdecydowana liczba produktów, znajdujących się dziś w ofercie rzetelnie działających instytucji pożyczkowych, przestanie być dostępna dla konsumentów. Przeprowadzone przez ekspertów KPF analizy ujawniają, że z powodu braku możliwości dostosowania swojego popytu do podaży bardzo wąskiej grupy produktów, około 90% klientów instytucji pożyczkowych znajdzie się pod presją prawdziwych lichwiarzy. Zyska więc szara strefa.

– Należy rekomendować, by UOKiK podjął się zbadania wpływu nowego limitu na wzrost skali wykluczenia finansowego, związanego z likwidacją części potrzebnych i pożytecznych dla konsumentów produktów finansowych. Zgodnie z roboczymi szacunkami, z obecnych około 18% może ono powiększyć się do nawet 22–24%. Takie działanie byłoby potrzebne choćby do tego, by przewidzieć na pewno zdecydowanie wyższe niż obecnie nakłady, finansowane z budżetu, niezbędne do ujawniania, wykrywania i ścigania lichwiarzy, z usług których wykluczeni mogą być zmuszeni skorzystać w przyszłości. Z obawami należy myśleć o tym zagrożeniu w kontekście dotychczasowego braku skuteczności działań podejmowanych w tym obszarze przez prokuraturę i policję – dodaje Andrzej Roter.

Popularność i popyt na krótkoterminowe pożyczki, zarówno bankowe jak i te udzielane przez instytucje pożyczkowe, wskazuje, że jest to produkt potrzebny i pożyteczny. Klienci finansują pilne i bardzo przejściowe problemy z płynnością właśnie krótkoterminowymi produktami pożyczkowymi, które są dostosowane do ich potrzeb. Akceptują oni reguły pożyczania na krótkie okresy, także dzięki temu, że poziom kosztów jest im znany przed zawarciem umów.

– Jeśli zapowiadane zmiany wejdą w życie, to pożyczki na krótkie okresy i niskie kwoty będą trudno osiągalne lub niemożliwe do uzyskania w instytucjach, które dotąd je oferowały. Zapewne część klientów, którzy je zaciągali, będzie sięgać po kredyty lub pożyczki na większe kwoty i na dłuższe okresy. Oczywiście nie ze względu na taką potrzebę, ale po to, żeby zapewnić sobie jakąkolwiek możliwość finansowania. Część klientów przeniesie się zaś do szarej strefy, gdzie nie będzie objęta żadną ochroną – przewiduje dr hab. Piotr Białowolski z SGH, ekspert rynku kredytu dla gospodarstw domowych.

INFORMACJE O MARCE

Konferencja Przedsiębiorstw Finansowych w Polsce – Związek Pracodawców powstała 27 października 1999 roku i obecnie skupia ponad 80 kluczowych przedsiębiorstw z rynku finansowego w Polsce, w tym banki, doradców i pośredników finansowych, instytucje pożyczkowe, zarządzające informacją gospodarczą, zarządzające wierzytelnościami, sprzedające produkty tzw. odwróconej hipoteki oraz przedsiębiorstwa z branży ubezpieczeniowej. KPF posiada bogaty dorobek samorządowy jako partner społeczny w procesie legislacyjnym, polskim i europejskim. KPF to Członek Rady Rozwoju Rynku Finansowego, powołanej do życia przez Ministra Finansów Rzeczypospolitej Polskiej oraz Członek EUROFINAS – European Federation of Finance House Associations, zrzeszającej osiemnaście organizacji z krajów europejskich, reprezentujących bardzo poważną część europejskiego rynku kredytowego i ponad 1 200 instytucji finansowych. KPF ma w swoim dorobku badawczym już kilkaset raportów, koncentrując się merytorycznie na obszarze kredytu.